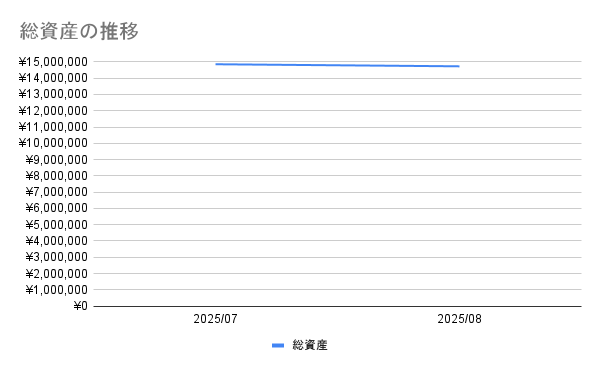

- 総資産:¥14,729,196(前月比 -0.86% / ¥-127,444)

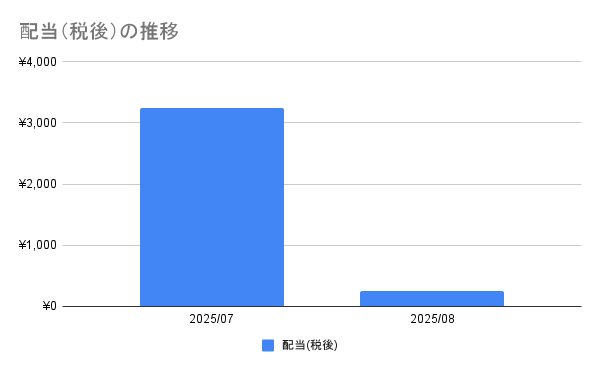

- 配当(税後):¥245

- 月次リターン(概算):-0.86%

今月のハイライト

- 今月の出来事:日経平均株価が連日の史上最高値更新で4万3000円台に乗せるなど、国内市場は活況を呈しました。一方で、月後半にかけては利益確定の売りに押される場面もあり、不安定な値動きとなりました。米国ではジャクソンホール会議でのパウエルFRB議長の発言を受け、利上げサイクルの終了期待が高まり、S&P500は堅調に推移しました。

- リスク管理:月前半の急騰場面では高値掴みを避け、冷静にポートフォリオを維持しました。月末にかけての調整局面では、コア資産の積立を継続することで、時間分散を意識した投資を徹底しました。

- 所感:日経平均が最高値を更新する中でも、自身のポートフォリはオはマイナスリターンとなりました。これは、保有銘柄の構成や、月後半の調整局面の影響を受けたものと考えられます。市場全体が楽観ムードの時こそ、足元をすくわれないよう、リスク管理を徹底する必要性を改めて感じた1ヶ月でした。

サマリー

| 指標 | 値 |

| 総資産 | ¥14,729,196 |

| 前月比(円) | ¥-127,444 |

| 前月比(%) | -0.86% |

| 年初来増減(円) | ¥-127,444 |

| 配当(税後) | ¥245 |

| 時価リターン(概算) | -0.86% |

総資産の推移

配当(税後)の推移

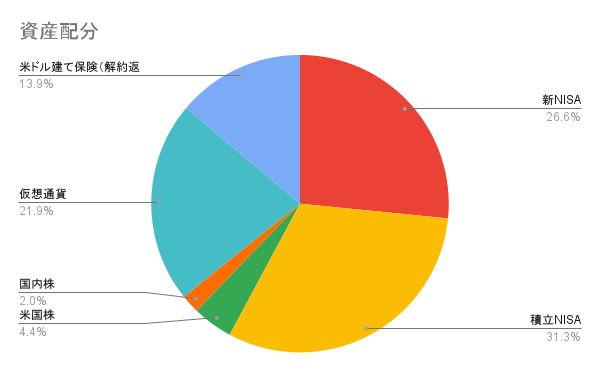

資産配分

今月のトピック

- ジャクソンホール会議と米国の金融政策:

今月最大の注目イベントであったジャクソンホール会議では、パウエルFRB議長が追加利上げに慎重な姿勢を示しました。これを受け、市場では「利上げサイクルの終了」が確実視され、年内の利下げ期待が再燃。米国株、特に金利低下の恩恵を受けやすいハイテク株が上昇しました。今後の焦点は「いつ利下げが始まるか」に移っており、引き続きFRBの動向から目が離せません。 - 日経平均、史上最高値を更新:

月半ば、日経平均株価が連日で史上最高値を更新し、一時4万3,700円台をつけました。好調な企業業績や海外投資家の買いが相場を押し上げた形です。ただし、その後は短期的な過熱感から利益確定売りに押されるなど、不安定な展開も見られました。

来月の方針

- コア資産の積立継続:

来月は米国での利下げが視野に入ってくる可能性があり、市場の変動が大きくなることも予想されます。どのような相場環境でも動じないよう、これまで通りコアとなるインデックスファンドの積立を淡々と継続します。 - リバランスの検討:

相場の大きな変動があった場合に備え、ポートフォリオのリバランス(資産配分の調整)を検討します。現在の資産配分を定期的に確認し、リスクを取りすぎていないか、目標とする配分から大きく乖離していないかをチェックしていきます。

Q&A

Q. 積立額はいくら?

A. 毎月の手取り収入の20%を目安に、コアとなるインデックスファンドへ積立投資をしています。

Q. 使っている口座・証券会社は?

A. SBI証券です。手数料の安さや取扱商品の豊富さで決めました。

Q. リスク管理は?

A. 以下の3点を意識しています。

1. 資産の分散:特定の国や資産に偏らないよう、全世界株式のインデックスファンドをコアに据えています。

2. 時間の分散:毎月一定額を積み立てる「ドルコスト平均法」を実践し、高値掴みのリスクを低減しています。

3. 長期目線:短期的な市場の変動に一喜一憂せず、10年、20年先を見据えた長期的な視点を忘れないようにしています。

まとめ

2025年8月は、日経平均株価が史上最高値を更新するなど歴史的な月となりましたが、私の資産は小幅ながらマイナスで着地しました。市場の熱狂とは裏腹に、改めて気を引き締める良い機会になったと捉えています。

来月以降も、米国の金融政策や国内外の経済指標を注視しつつ、基本に忠実な長期・積立・分散投資を継続していきます。

免責:本記事は個人の記録であり、投資勧誘ではありません。

複利シミュレーター

将来価値(総額)-

元本合計-

運用益-

コメント